Adhésion

Tout indépendant a l’obligation légale de s’affilier à une caisse de compensation et de payer les cotisations aux assurances sociales.

La Fédération des Entreprises Romandes de l’Arc jurassien (FER-Arcju) est une association patronale qui permet de trouver en un seul et même lieu les institutions nécessaires au respect des obligations légales en matière d’assurances sociales.

Une affiliation à la caisse de compensation implique une adhésion à son association fondatrice la FER-Arcju. Dès lors, en nous rejoignant, cela permet de bénéficier non seulement de prestations d’assurances sociales mais également d’un large éventail de prestations et de services.

Afin de faciliter les démarches administratives, les e-services sont à disposition des affiliés sur demande d'inscription. Ce service en ligne gratuit permet en autre d’avoir une vision claire et précise de l’effectif du personnel en annonçant les entrées et les sorties du personnel. Il est également possible d’annoncer la masse salariale, la déclaration annuelle de salaire ainsi que faire des demandes d’allocations familiales. Pour plus d’informations prestations et services.

Cotisations AVS/AI/APG

Les personnes exerçant une activité indépendante assument seules les responsabilités liées à l’obligation de cotiser aux assurances sociales dès le 1er janvier qui suit leur 17ème anniversaire.

En 2026, les personnes nées jusqu’en 2008 et ayant une activité sont soumises à l’obligation de payer des cotisations.

En revanche, les indépendants ne sont pas assurés ni contre le chômage ni contre les accidents, et ne sont pas non plus soumis au régime obligatoire de la prévoyance professionnelle.

Si les revenus varient entre CHF 10'100.- et CHF 60'499.-, les taux dégressifs selon le barème complet qui se trouve sur le mémento 2.02 Cotisations des indépendants à l'AVS, à l'AI et aux APG sont appliqués. Au-dessous de CHF 10'100.-, la cotisation minimale de CHF 530.- par an est facturée.

Fixation et calcul des cotisations

Les cotisations provisoires sont calculées sur le revenu estimé pour l’année courante de cotisations. Par exemple, pour l’année 2026, les cotisations sont fixées en fonction du revenu 2026.

La cotisation AF est calculée sur le revenu soumis à cotisations AVS, mais au plus jusqu’au montant maximal du gain assuré LAA, soit actuellement CHF 148'200.-.

Ces acomptes sont fixés sur l’estimation de revenu que l’indépendant annonce par le biais du formulaire « Adaptation de revenus » ou sur appréciation par le service des indépendants.

Les factures d’acomptes établies pour un trimestre ont pour échéance le 10 du mois suivant (délai légal).

En cas de paiement tardif, un intérêt moratoire de 5% sera perçu.

Facturation définitive

Sur la base de la communication fiscale de l’autorité de taxation, la caisse de compensation établit une décision définitive des cotisations personnelles qui tient compte des acomptes déjà versés pour l’année concernée. Dès lors, elle procède à la facturation ou au remboursement du solde en faveur de l’indépendant.

Les décomptes de cotisations sont à régler dans les 30 jours à compter de la facturation (délai légal).

En cas de paiement tardif, un intérêt moratoire de 5% sera perçu.

Calculateur

Calcul en ligne du montant de la cotisation annuelle AVS/AI/APG pour une personne de condition indépendante

Vous trouverez d'autres informations sur le calcul des cotisations AVS/AI/APG pour les personnes de condition indépendante sur le mémento 2.02.

| Taux | Montant (CHF) | |

|---|---|---|

| Capital | ||

| Bénéfice après déduction de la franchise pour le rentier AVS, le cas échéant | ||

| Revenu net à convertir | ||

| Cotisations AVS/AI/APG | ||

| Revenu déterminant AVS | 100% | |

| Cotisations personnelles AVS/AI/APG | ||

| Frais d'admin. s/cot pers. AVS/AI/APG | 2.2% | |

| Cotisations allocations familiales JU * | ||

| Cotisations allocations familiales BE * | ||

| Total |

Le résultat de ce calcul est indiqué sous réserve. Seul le calcul effectué sur la base du dossier fait foi.

La compétence d'opérer le rajout des cotisations AVS/AI/APG appartient aux caisses de compensation.

Pour en tenir compte, le revenu net d'exploitation communiqué par l'Autorité fiscale est converti selon la formule suivante :

Revenu net communiqué x 100

(100 - taux de cotisations AVS/AI/APG/ applicables au revenu communiqué)

Indépendant ayant atteint l'âge de référence

Dès le 1er janvier 2025, les revenus des personnes indépendantes ayant atteint l'âge de référence et qui poursuivent une activité lucrative continuent d'être soumis aux cotisations AVS/AI/APG.

L'âge de référence des femmes passera progressivement de 64 à 65 ans à partir du 1er janvier 2025. Cela siginfie que l'âge de référence sera augmenté de trois mois par an :

1961 : 64 ans et 3 mois / 1962 : 64 ans et 6 mois / 1963 : 64 ans et 9 mois / 1964 : 65 ans.

Les cotisations ne sont toutefois perçues que sur la part du revenu qui excède CHF 16'800.-/année civile ou CHF 1'400.-/mois (franchise).

Les personnes indépendantes concernées peuvent renoncer à la franchise car dans certaines circonstances, cela permet d'augmenter le droit à la rente en comblant des lacunes de cotisation et d'assurance, ou en augmentant le revenu annuel moyer déterminant. Cas échéant, elles doivent en informer leur caisse de compensation jusqu'au 31 décembre de l'année de cotisation concernée. Afin d'éviter des facturations ultérieures importantes, il est recommandé de ne pas attendre la fin de l'année pour renoncer à la franchise.

Le choix relatif à la perception des cotisations sur le revenu est automatiquement reconduit l'année suivante si l'indépendant ne demande pas sa modification à sa caisse de compensation d'ici au 31 décembre de cette année-lä.

Prestations AVS/AI

Rente de vieillesse

L’âge ordinaire de la retraite des femmes est fixé à 64 ans pour les femmes nées jusqu'en 1963 (65 ans pour les femmes nées dès 1964) et des hommes à 65 ans. Le droit à la rente prend naissance le mois qui suit celui de l’atteinte de l’âge ordinaire de la retraite.

Les hommes et les femmes peuvent anticiper le droit à la rente d’une ou de deux années. Le montant de la réduction correspond à 6,8% par année d’anticipation de la rente.

Les personnes qui ont droit à une rente de vieillesse peuvent ajourner d’une année au moins et de cinq ans au plus le versement de la rente.

Une rente pour enfant est versée en complément d’une rente de vieillesse pour les enfants jusqu’à l’âge de 18 ans révolus jusqu’à la fin de leur formation mais au plus tard jusqu’à 25 ans révolus.

Réforme AVS 21 entrée en vigueur au 1er janvier 2024

Dans le domaine des rentes, les principaux changements concernent le relèvement progressif de l’âge de départ à la retraite des femmes (de 64 à 65 ans) et une plus grande flexibilité pour le départ à la retraite.

Age de référence

L’âge de référence est l'âge auquel une prestation de vieillesse est versée sans réduction ni supplément. Il sera désormais fixé à 65 ans pour les femmes et les hommes, tant dans le 1er que dans le 2ème pilier.

L’harmonisation de l’âge de référence à 65 ans pour les femmes sera atteinte en 2028 et se fera de la manière suivante:

Année de naissance des femmes/ Age de référence des femmes :

1961 : 64 ans et 3 mois

1962 : 64 ans et 6 mois

1963 : 64 ans et 9 mois

1964 : 65 ans

Cette harmonisation de l’âge de la retraite s’accompagnera de mesures de compensation pour les femmes de la génération transitoire (nées entre 1961 et 1969). Ainsi, les femmes de la génération transitoire qui ne demanderont pas à percevoir leur rente de manière anticipée auront droit à un supplément de rente à vie (le montant dépendra de différents facteurs dont notamment la durée de cotisation et le revenu moyen réalisé durant cette période).

En cas d’anticipation de la rente, les femmes de la génération transitoire bénéficieront d’un taux de réduction plus bas que ceux actuellement en vigueur (actuellement: 6,8% par année).

Flexibilisation du départ à la retraite

Avec l’harmonisation de l’âge de référence à 65 ans, les hommes et les femmes pourront anticiper leur rente dès 63 ans (62 ans pour les femmes de la génération transitoire) et l’ajourner jusqu’à 70 ans.

L’anticipation et l’ajournement pourront être mensualisés. La rente sera réduite ou majorée par mois d’anticipation ou d’ajournement

Il sera aussi possible désormais d’anticiper ou d’ajourner seulement une partie de la rente.

La poursuite de l’activité lucrative après 65 ans sera encouragée avec la possibilité de renoncer à la franchise de cotisations (1'400.- francs par mois, ou 16'800.- francs par année) pour les personnes exerçant une activité lucrative après l’âge de référence. Les cotisations payées après l’âge de référence seront prises en compte et permettront ainsi de combler des lacunes de cotisations et d’améliorer la rente, pour autant que le montant maximal de rente ne soit pas déjà atteint.

Pour toute information d’ordre général, vous pouvez consulter le site internet de l’OFAS : Stabilisation de l'AVS (AVS 21)

Rente de survivants

La rente de survivant est là pour empêcher que le décès du conjoint ou d’un des parents ne mette financièrement en difficulté le conjoint survivant et les enfants. Il existe trois types de rente de survivant :

- la rente de veuve

- la rente de veuf

- la rente d’orphelin

Allocation pour impotents

Les personnes assurées et domiciliées en Suisse peuvent demander une allocation pour impotent. Une personne est considérée comme impotente lorsqu’elle a besoin d’une aide régulière d’autrui pour tous les actes ordinaires de la vie (se vêtir, faire sa toilette, manger, etc..) et que son état nécessite des soins permanents ou une surveillance personnelle.

Moyens auxiliaires de l'AVS

Les rentiers et les rentières AVS, ainsi que les bénéficiaires de prestations complémentaires domiciliés en Suisse ont droit à des moyens auxiliaires.

L'AVS peut prendre en charge, indépendamment du revenu et de la fortune de la personne assurée, jusqu'à 75% du coût net des moyens auxiliaires suivants :

- perruques,

- lunettes-loupes,

- appareils orthophoniques après opération du larynx,

- épithèses faciales,

- chaussures orthopédiques sur mesure et chaussures orthopédiques de série,

- fauteuils roulants sans moteur.

Font l'objet d'un remboursement forfaitaire :

- appareils auditifs monauraux

La demande de moyens auxiliaires de l’AVS doit être remise directement auprès de l'Office AI qui déterminera le droit.

Prestations complémentaires à l’AVS et à l’AI

Les prestations complémentaires à l’AVS et à l’AI viennent en aide lorsque les rentes et autres revenus ne permettent pas de couvrir les besoins vitaux. Avec l’AVS et l’AI, les prestations complémentaires (PC) constituent un fondement majeur de notre Etat social. Toute demande de prestations complémentaires doit être adressée à l’agence communale AVS du lieu de domicile.

Prestations de l’assurance invalidité

Toutes les personnes qui résident en Suisse ou exercent une activité lucrative et qui, en raison d’une atteinte à leur santé, sont limitées partiellement ou totalement dans leur capacité de gain ou dans l’accomplissement de leurs travaux habituels ont droit aux prestations de l’AI. Les prestations de l’AI visent :

- à prévenir, réduire ou éliminer l’invalidité grâce à la détection et à l’intervention précoces ainsi que par des mesures de réadaptation appropriées, simples et adéquates

- à compenser les conséquences économiques durables de l’invalidité en couvrant les besoins vitaux dans une mesure appropriée

- à aider les assurés concernés à mener une vie autonome et responsable

- à inciter les employeurs à occuper des personnes handicapées.

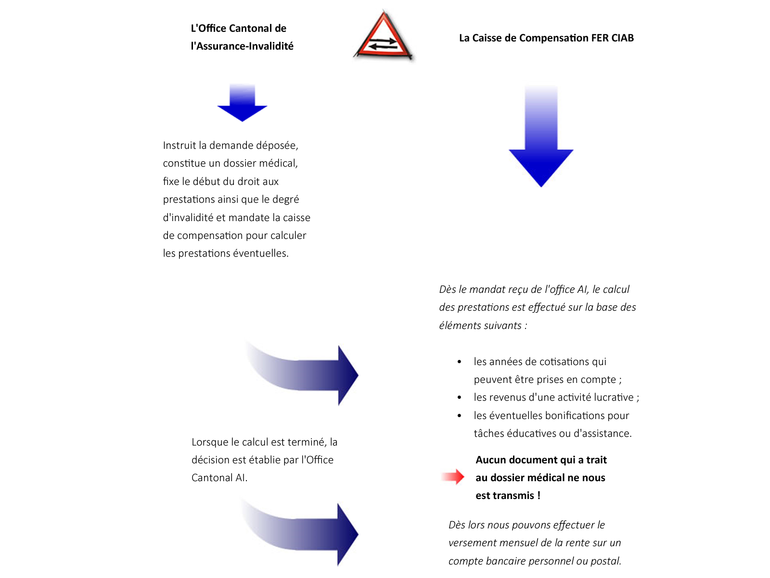

Les personnes qui sollicitent des prestations de l’AI doivent déposer une demande auprès de l’Office AI de leur canton de domicile, selon le schéma ci-dessous :

La date du dépôt de la demande étant essentielle dans le versement d'éventuelles prestations, il est donc primordial de s'annoncer le plus rapidement possible après la survenance de l'événement assuré.

Ayants-droit

Pour avoir droit à une rente de vieillesse, il faut au moins avoir une année entière de cotisation.

Cette condition est remplie lorsque :

- l’assuré-e a payé des cotisations pendant une année au total, ou

- le conjoint, qui exerce une activité lucrative, a payé au moins le double de la cotisation minimale pendant une année, ou encore

- des bonifications pour tâches éducatives ou d’assistance peuvent être attribuées.

Procédures de demandes de prestations

Toutes les personnes qui souhaitent déposer une demande de prestations AVS ou AI doivent le faire au moyen des formulaires officiels.

Devoirs de l’indépendant

Modification sensible du revenu

Toute modification sensible de revenu (plus ou moins 25%) doit être signalée par le biais de nos services en ligne.

Sur la base de cette communication, la caisse de compensation fixe les nouveaux acomptes de cotisations.

Si l’assuré omet de le faire, il risque de payer des intérêts moratoires, au taux de 5% l’an.

Changement d’état civil

Tout changement de situation personnelle doit obligatoirement être annoncé à la caisse de compensation AVS ainsi qu’à la caisse d’allocations familiales en cas de versement de prestations. En particulier : les mariages, naissances, divorce et décès.

Changement de coordonnées bancaires ou postales

Toute modification doit impérativement être annoncée à la caisse de compensation.

Cessation d’activité

L’assuré est tenu d’informer par écrit la date de la cessation d’activité grâce au formulaire ci-dessous et toute inscription au registre du commerce doit être radiée.

Pluriactivité des indépendants / détachement / législation applicable

Activité indépendante dans deux ou plusieurs Etats de l’UE, resp. de l’AELE; et/ou en Suisse

Un ressortissant suisse ou de l’UE qui exerce en même temps une activité indépendante dans deux ou plusieurs Etats de l’UE, ou en Suisse et dans l’UE, est assuré dans son Etat de résidence lorsqu’une partie substantielle de son activité y est exercée (25 % de l’ensemble de ses activités). S’il n’exerce pas une partie substantielle de son activité dans son Etat de résidence, il est assuré dans l’Etat dans lequel se situe le centre d’intérêt de ses activités.

Afin d’établir si les activités dans plusieurs Etats de l’UE/AELE et en Suisse conduisent à un assujettissement en Suisse, il faut remplir le formulaire « Aide à la détermination de la législation de sécurité sociale applicable en cas de pluriactivité » et le transmettre à la caisse de compensation.

Si les conditions sont remplies, la caisse de compensation établit une attestation A1 certifiant que l’activité indépendante est soumise aux dispositions légales suisses.

Détachement vers l’UE

Un ressortissant suisse ou de l’UE qui poursuit son activité indépendante dans un Etat de l’UE pour une période limitée, demeure soumis à la législation suisse.

Pour ce faire, il faut remplir le formulaire « Demande de maintien du droit suisse des assurances sociales durant l'exercice temporaire d'une activité professionnelle à l'étranger » et le transmettre à la caisse de compensation. Si la durée du détachement est supérieure à 24 mois, le formulaire doit être transmis directement à l’Office fédéral des assurances sociales (OFAS), division des affaires internationales, Effingerstrasse 20, 3003 Berne (www.ofas.admin.ch).

Si les conditions sont remplies, la caisse de compensation établit une attestation A1 certifiant que l’activité indépendante est soumise aux dispositions légales suisses.

Activité indépendante et activité salarié dans plusieurs Etats de l’UE, resp. de l’AELE; et/ou en Suisse

Un ressortissant suisse ou de l’UE/AELE qui exerce une activité indépendante et une activité salariée dans un Etat de l’UE/AELE et en Suisse, est soumis à la législation de l’Etat dans lequel il exerce son activité salariée.

Afin d’établir si l’activité dans plusieurs Etats de l’UE/AELE et en Suisse conduit à un assujettissement en Suisse, il fait remplir le formulaire « Aide à la détermination de la législation de sécurité sociale applicable en cas de pluriactivité » et le transmettre à la caisse de compensation.

Si les conditions sont remplies, la caisse de compensation établit une attestation A1 certifiant que l’activité indépendante et salariée est soumise aux dispositions légales suisses.

Préparation à la retraite

Calcul estimatif de rente AVS

Le calcul anticipé de la rente renseigne sur les rentes que l’on peut vraisemblablement attendre de l’AVS ou de l’AI. Il indique le montant des rentes qu’il est permis d’escompter au moment de la retraite, en cas d’invalidité ou, pour les proches, en cas de décès.

Dépôt de la demande de rente de vieillesse

L’âge ordinaire de la retraite des femmes est fixé à 64 ans pour les femmes nées jusqu'en 1963 (65 ans pour les femmes nées dès 1964) et des hommes à 65 ans. Le droit à la rente prend naissance le mois qui suit celui de l’atteinte de l’âge ordinaire de la retraite.

Il est recommandé de présenter la demande de rente 3 ou 4 mois avant d’atteindre l’âge de la retraite, car la caisse de compensation doit se procurer les documents nécessaires et calculer le montant de votre rente, ce qui peut prendre un certain temps.

La demande doit être présentée à la caisse de compensation qui a perçu les cotisations avant l’ouverture du droit à la rente ou à l’agence communale AVS de votre lieu de domicile. Si le conjoint a déjà droit à une rente, la demande doit être présentée à la caisse de compensation qui verse cette rente.

Le montant de la rente tient compte :

- des années de cotisations

- des revenus des activités lucratives réalisés pendant le parcours professionnel

- de la situation familiale

A certaines conditions, il est possible de percevoir en outre une rente complémentaire pour le conjoint, voir pour les enfants à charge.

Pour une durée de cotisations complète, soit 43 ans pour une femme (44 ans pour les femmes nées dès 1964) et 44 ans pour un homme, le montant de la rente est le suivant :

| Rente AVS en 2026 | ||

|---|---|---|

| Minimale | Maximale | |

| CHF / mois | CHF / mois | |

| Rente de vieillesse | 1'260.- | 2'520.- |

| Rente de couple | 3'780.- | |

| Rente pour enfant | 504.- | 1'008.- |

| Pour une durée de cotisations complète ! (échelle : 44) | ||

Infos pratiques

Attestation d’affiliation

Cette attestation confirme le respect de vos obligations légales en matière d’assurances sociales.

Le service des affiliations au 032 465 15 84 se tient à disposition pour délivrer ce document.

Certificat d’assurance – carte AVS

Toute personne assurée en Suisse pour la maladie reçoit de son assureur-maladie une carte d'assuré. Les informations qui y figurent sont identiques à celles figurant sur le certificat d'assurance. Le certificat d'assurance est nécessaire uniquement pour les personnes qui ne possèdent pas de carte suisse d'assurance-maladie (par ex. les frontaliers ou les personnes en provenance de l'étranger). Chaque assuré peut toutefois requérir l'établissement d'un certificat d'assurance en remplissant le formulaire " Demande de certificat d'assurance ".

Extrait de compte individuel

En tout temps, l’assuré peut demander un extrait de son compte individuel (CI) à une caisse de compensation. Cela permet de vérifier que les différents employeurs ont bien annoncé les revenus soumis à cotisations AVS. Le CI enregistre les périodes et les revenus qui serviront de base au calcul d’une rente de l’assurance-vieillesse ou l’assurance-invalidité. S’il manque des années de cotisations (lacunes), la prestation de l’assurance peut être réduite.

En cliquant sur Où ai-je cotisé ?, on accède à un formulaire qui permet d'obtenir la liste des caisses de compensation tenant un compte individuel.

Pour obtenir un extrait de compte à votre nom, il faut remplir le formulaire suivant :

Ou le formulaire ci-dessous :

En cas de divorce – splitting

Le splitting est la procédure de partage des revenus durant les années de mariage. C’est-à-dire que l’on attribue à chaque ex-conjoint la moitié de la somme des revenus qu’ils ont réalisés depuis l’année qui suit le mariage jusqu’à l’année qui précède le divorce. Pour ce faire, il faut remplir le formulaire « Demande de partage des revenus », joindre les justificatifs demandés et le faire parvenir à une caisse de compensation qui tient un compte individuel. Dans l’idéal, la demande doit être faite immédiatement après le divorce mais dans tous les cas la caisse de compensation introduira la procédure de splitting au moment du calcul de la rente.